「定額減税」について

「令和6年度税制改正の大綱」(令和5年12月22日閣議決定)において、税制改正の内容が決定されました。これにより、令和6年6月から「所得税」と「住民税」の定額減税が実施されることとなります。

今回のコラムでは、定額減税の対象者・定額減税額・給与計算での処理方法についてまとめました。

定額減税の概要

急速な物価上昇に対する国民の負担を軽減するために、納税者本人と扶養家族を対象とした減税が行われます。 具体的な減税額は、一人あたり「所得税:3万円」「住民税:1万円」の計4万円です。

定額減税の対象者

【所得税】

定額減税の対象者は、下記の全てを満たす方です。

- 令和6年分所得税の納税者

- 日本国内に住所を有する個人、又は現在まで引き続いて1年以上居所を有する個人(以下、「居住者」)

- 令和6年分の所得税に係る合計所得金額が1,805万円以下(給与収入のみの場合、給与収入2,000万円以下に相当)

ポイント:非居住者である人は定額減税の対象となりません!

【住民税】

令和6年度の個人住民税に係る合計所得金額が1,805万円以下の納税者

(給与収入のみの場合、給与収入2,000万円超に相当する納税者は対象外)

※以下に該当する方は対象外

- 個人住民税が非課税

- 個人住民税均等割・森林環境税(国税)のみの課税の方

定額減税額

【所得税】

① 本人(居住者に限る):30,000円

② 同一生計配偶者及び扶養親族(いずれも居住者に限る):一人につき30,000円

【住民税】

① 納税者本人:10,000円

② 控除対象配偶者または扶養親族(国外居住者を除く):一人につき10,000円

ただし、令和6年度(令和5年中)の住民税の合計所得金額が1,000万円を超える方の配偶者分の減税額は、令和7年度の所得割額から控除されます。

月次減税事務と年調減税事務

- 月次減税事務 → 令和6年6月以降の給与等に対する源泉徴収税額から定額減税額を控除

- 年調減税事務 → 年末調整の際、年末調整時点の定額減税額に基づき清算

◇月次減税事務について

所得税の月次減税事務

給与所得者に対する定額減税は、扶養控除等申告書を提出している給与所得者に対して、その給与を支払う際に、源泉徴収税額から定額減税額を控除する方法で行います。

ポイント:扶養控除等申告書を提出していない人は給与の支払い者の下では控除できません。

令和6年6月1日以後最初に支払う給与等に対する源泉徴収税額から、月次減税額を控除します。控除しきれなかった分の金額は、以後令和6年中に支払う給与等に対する源泉徴収税額から順次控除していきます。

(例)扶養なし本人のみ

[定額減税額:3万円 毎月の源泉所得税額:1万円の場合]

【令和6年6月給与】 所得税:0円

【令和6年7月給与】 所得税:0円

【令和6年8月給与】 所得税:0円(この月で控除が終了)

【令和6年9月給与】 所得税:1万円(この月以降は通常通り)

なお、6月の給与(または賞与)支給時に源泉所得税額が定額減税額を超える場合は、一度に全額控除が可能です。

また、月次減税は6月に定額減税の対象となった従業員にのみ行います。

6月2日以降に入社した従業員は、月次減税は行わず、年調減税のみ行うこととなります。

ポイント:給与支払者に「扶養控除等申告書」を提出した人とは、源泉徴収税額表の甲欄が適用される人(居住者)のことです。この後、別の給与支払者に扶養控除等申告書を提出した場合は、控除対象者から外れる事になります。

毎月の減税額の管理が必要となるため、「各人別控除事績簿」の作成が必要となります。

控除後の事務

[給与明細への控除額の表示]

月次減税額の控除を行った場合は、従業員へ交付する給与明細に実際に控除した金額を表記する必要があります。

なお、年末調整を行った月については、源泉徴収票で定額減税額が確認可能なため、給与明細に控除額を記載する必要はありません。

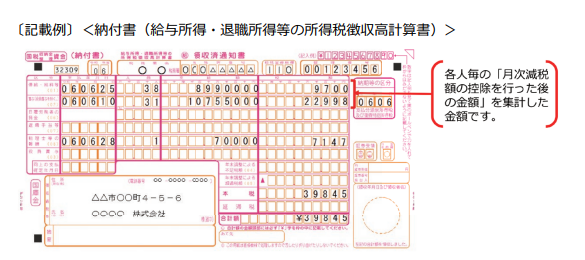

[所得税納付書への記載]

各月の月次減税事務の終了後、納付書(給与所得・退職所得等の所得税徴収高計算書)に所要事項を記載する必要があります。

納付書様式の改定予定はありませんので、毎月の納付書に各人毎の「月次減税額の控除を行った後の金額」を集計した金額を記入します。

なお、月次減税額の控除等により納付すべき税額が0円になった場合でも、所轄税務署への提出は必要ですのでご注意ください。

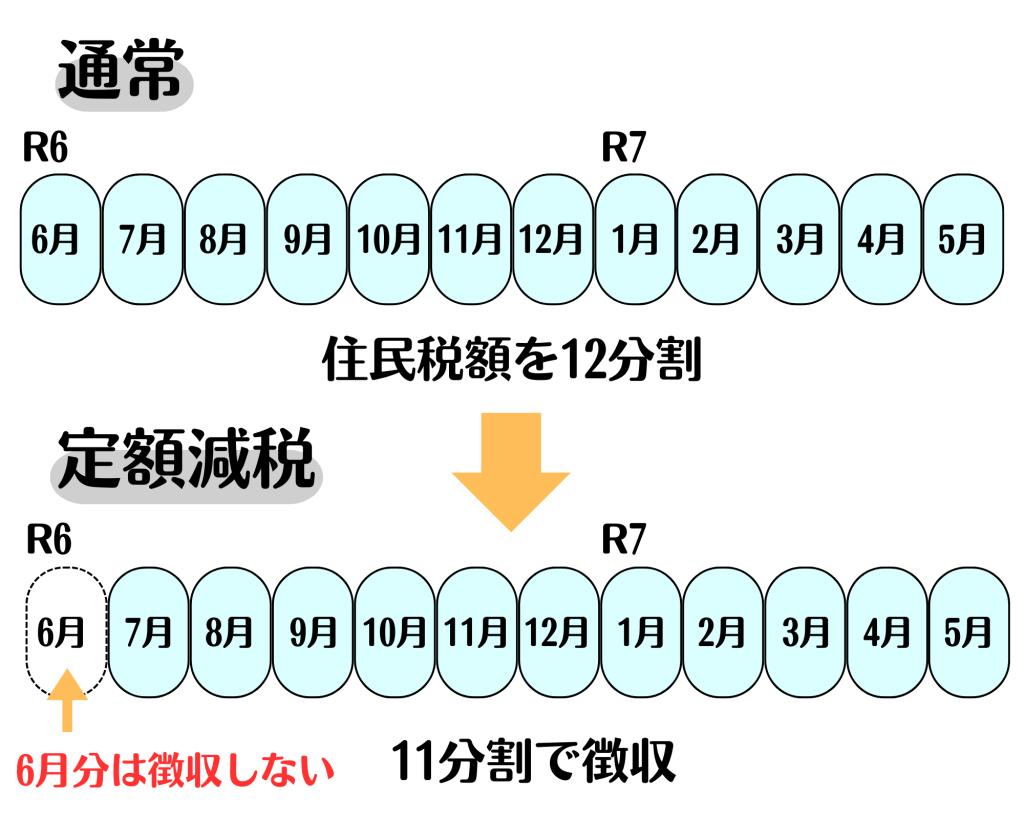

住民税の月次減税事務

住民税(特別徴収)に関しては、所得税とは異なる方法で月次減税が行われます。

通常、住民税は前年の所得をベースに決定された金額を、6月~翌年5月までの12回に分けて特別徴収します。

しかし、令和6年度はまず6月の特別徴収額を0円とします。その後、定額減税額控除後の税額を11分割し、令和6年7月~令和7年5月分給与にて特別徴収を行います。

住民税の定額減税額は、各市区町村から送付される特別徴収税額決定通知書で確認出来ます。

給与担当者及び人事担当者の確認事項

- 扶養控除等申告書

- 居住者である同一生計配偶者の確認

- 居住者である扶養親族の確認

- 扶養控除等申告書に記載していない同一生計配偶者に係る申告

以上が、定額減税の概要・給与計算での処理方法です。

住民税に関しては、定額減税額が計算され、毎月の特別徴収税額が記載された通知書が届くのでその通りの処理を行えばいいのですが、所得税に関しては、控除の処理や定額減税額の管理方法等が煩雑になることが予想できます。制度の仕組みを理解し、早めの準備を行うことで、滞りなく対応出来るようにしたいものですね。

次回は、年末調整の処理方法と個人事業主の場合の対応方法について解説予定です。