第2回 年末調整とは~扶養控除申告書~

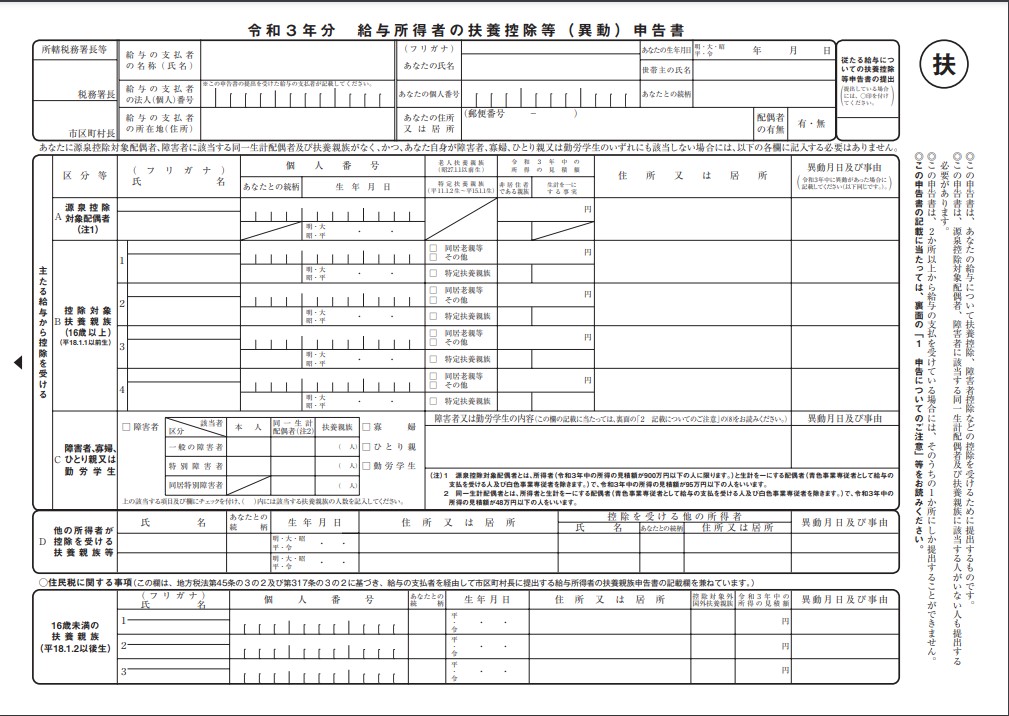

年末調整の解説、第2回目は「給与所得者の扶養控除等(異動)申告書」についてです!

~概要~

年末調整で従業員が提出する書類の一つに、「給与所得者の扶養控除等(異動)申告書」があります。この書類は、所得税の計算に関わる重要な書類で、提出することで様々な控除を受けることができます。

「給与所得者の扶養控除等(異動)申告書」(以下、「扶養控除申告書」)は、給与所得者が扶養控除などを受ける際に必要となる書類です。

扶養控除とは

「従業員に自分の給与で養っている家族がいる場合、その従業員にかかる税金の負担を軽くしましょう」という制度で、配偶者控除や扶養控除、障害者控除、寡婦控除、ひとり親控除、勤労学⽣控除があります。

こうした控除を受けるために必要な情報を記入して提出するのが、「扶養控除申告書」です。

よく「扶養している親族がいないので出さなくてよい」と考える人がいますが、控除対象の配偶者や親族がいなくても、扶養控除申告書で「扶養控除がない」ことを確認するため、提出が必要になるのです。

~ここに注意!~

年末調整の対象者からは、必ず扶養控除申告書を回収しましょう。

途中入社した場合もそのタイミングで回収します。

扶養控除申告書を提出する先は、主たる収入を得ている1カ所のみです。

副業・兼業などダブルワークで2か所以上から給与をもらっている従業員が、すでに他社で提出している場合は、自社での回収は不要となります。

ダブルワークをしている従業員に対しては、自社で回収の必要があるかを年末調整前にしっかり確認しておきましょう。

扶養控除申告書は、扶養控除の有無の確認とともに、所得税の課税区分を決める役割も持っています。

扶養控除申告書の提出があれば、その従業員の課税区分は源泉徴収税額表の「甲」欄が適用され、もし提出がなければ課税区分「乙」欄の適用になります。

「乙」欄は、「甲」欄に比べて、所得税が割高になりますので、従業員にはこの仕組みについても充分説明しておきましょう。