令和5年 年末調整の概要と改正

今年は秋が短く感じ、暦の上では、もう冬になりましたね!

冬といえば「年末調整」

総務・経理ご担当者の皆様、今年も一緒に進めていきましょう!!

今年も、《年末調整の概要》《令和5年度の法改正》《令和6年度以降の改正》の3点をお伝えさせていただきます。

年末調整の概要

年末調整とは、毎月の給与や賞与から源泉徴収されている所得税・復興特別所得税(給与明細上は、「源泉所得税」と表記されていることが多いです)の税額と、その年に払わなければならない本来の年税額を一致させる精算の手続きです。

年末調整の対象者は、原則として勤務先に「扶養控除等申告書」を提出している人です。

給与の収入金額が2,000万円を超える人など、一定の人は年末調整の対象から外れます。

年税額よりも多く徴収していた場合は還付され、徴収額が年税額よりも少なかったら追加で徴収されます。

年末調整はいつ行う?

年末調整は、「本年最後に給与を支払う際」に行います。

多くは、12月の給与の支給日に行いますが、末締め10日支給等は1月の支給日で行う場合もあります。

年末調整の対象者は?

主な対象

- 1年を通じて勤務している人

- 年の途中で就職し、年末まで勤務している人

- 給与の総額が2,000万円以下の人

また、下記の場合は年の途中で行う年末調整の対象となります。

- 海外支店等に転勤したことにより非居住者となった人

- 死亡によって退職した人

- 著しい心身の障害のために退職した人(退職した後に再就職をし給与を受け取る見込みのある人は除く。)

- 12月に支給されるべき給与等の支払を受けた後に退職した人

- パートとして働いている人などが退職した場合で、本年中に支払を受ける給与の総額が103万円以下である人(退職後その年に他の勤務先から給与の支払を受ける見込みのある人は除く。)

◇年末調整 対象者の提出物

- 「扶養控除等(異動)申告書」

- 「保険料控除申告書」

- 「基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書」

- 途中入社で前職がある場合、「前職の令和4年度分 源泉徴収票」

- 住宅ローン減税対象者は、「借入金年末残高等証明書」「住宅借入金等特別控除申告書」

令和5年度の法改正

1⃣ 扶養控除等申告書の様式変更

① 扶養控除の対象となる国外居住親族の範囲の変更

扶養控除の対象となる扶養親族の範囲が、「16歳以上の非居住者」のうち、「30歳から69歳までの非居住者」が除外されました。

但し、下記に該当する場合は従来通り扶養の対象となります

◆留学により国内に住所及び居住をしなくなった者

◇障がい者

◆扶養控除の適用を受けようとする居住者から、その年において生活費または教育費に充てるために、38万円以上の送金を受けている者

◆に該当する場合は、証明用の確認書類を提出する必要があります。

(留学ビザ等の書類、38万円以上の送金関係書類)

② 退職手当を有する配偶者・扶養親族欄の追加

退職金を受け取った配偶者や扶養親族がいる場合、所得税は対象外、住民税は対象となるケースがあるので、適用漏れを無くす観点から追加されました。

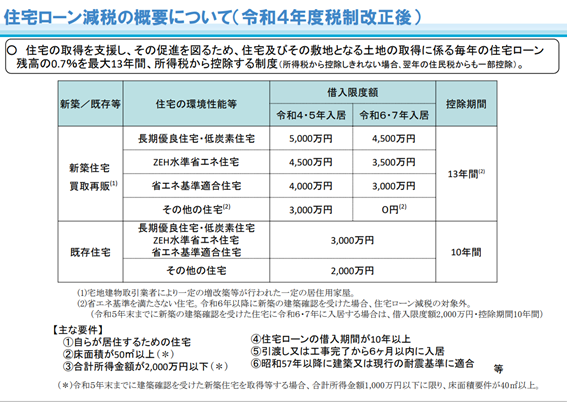

2⃣ 住宅ローン控除申告書の要件変更

令和4年税制改正が反映されます。

変更点1)ローン控除の借入限度額・控除率・控除期間

令和4年~令和7年までの間に入居した場合の「住宅借入金などの年末残高の限度額」「控除率及び控除期間」が住宅の種類等に応じて変更されました。

変更点2)住宅ローン控除適用対象の所得要件

従来の要件は、その年の合計所得金額が「3,000万円以下」でしたが、「2,000万円以下」へ引き下げられました。

変更点3)新築住宅床面積40平方メートル以上の住宅の要件

合計所得金額が1,000万円以下、かつ、令和5年12月31日以前に建築確認を受けた住宅(床面積平方メートル以上50平方メートル未満の住宅)の取得においても適用とされました。

令和6年度以降の改正予定

主な事項をご紹介いたします。

- 国外居住親族への「送金関係書類」の提出書類範囲の追加

- 保険料控除申告書 記載事項の簡素化

- 住宅ローン控除申告書への借入金残高証明書の添付不要

- 扶養控除申告書の提出簡略化